DeFi とは

ブロックチェーンの技術を使って、取引所を介することなく金融取引が行える DeFi 。まったく新しい金融システムとして注目を集め、資産運用の手段としても有望視されています。

すでに多くのサービスが提供されている DeFi について、その基礎から詳しくご説明します。

DeFi とは分散型金融のこと

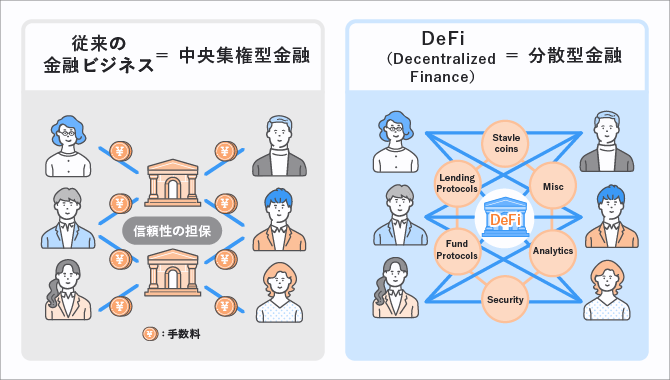

DeFi(ディーファイ)とは Decentralized Finance の略称で、日本語でいうと「分散型金融」のこと。従来とは異なる金融システムで、暗号資産(仮想通貨)であるイーサリアム(ETH)をベースにした、ブロックチェーンサービスのひとつです。暗号資産による決済に使われるほか、資産運用のための投資先としても注目を集めていて、いくつもの魅力を備えています。

銀行のような管理者がいない金融システム

従来の銀行は「中央集権型金融」と呼ばれ、銀行が中央管理者として手数料を得ながら利用者の信用のもと資産を管理してきました。 DeFi は、中央管理者ではなく、ブロックチェーンに参加するユーザー同士が直接取引するのが特徴です。

ブロックチェーンでは情報を 1 ヵ所に集約せず、多くの参加者間で共有しているため、記録された情報の正確さが担保されます。また、「あらかじめ設定した条件を満たすと、自動的に特定の動作を起こす」という、ブロックチェーン上で契約を自動的に実行するというスマートコントラクトの機能によって、銀行やカード会社のような「権威と信用のある管理者」が存在しなくても、不正のない取引を行うことができます。これらの要素によって、DeFi が正しく機能するのです。

スマートコントラストについては下記の記事でも詳しく説明しています。

スマートコントラストとは

なお、DeFi の取引を行うために、DEX(分散型取引所)が用意されています。DEX とは管理者がいない暗号資産取引所のこと。暗号資産を売買したい人たち自身がウォレットアドレスなどを使って直接取引することができます。詳しくは後述しますが、DEX には決済や投資、ギャンブルに特化したアプリケーションも登場しています。

DeFi のメリットと注意点

多くのサービスと同様に、DeFi には素晴らしい点もあれば、利用にあたって注意が必要な部分もあります。 DeFi のメリットと注意点について見ていきましょう。

DeFi のメリット

DeFi のメリットの多くは、ブロックチェーン技術を基盤としていることと、管理者がいないということの2つに由来します。これまでにないメリットは、下記のとおりです。

・取引手数料を抑えられる

世の中の多くのサービスは、提供者とユーザーのあいだの仲介者が増えるほど、手間と時間が上乗せされています。それは、手数料という形で、多くはサービスの利用者が支払うことになります。

ですが、DeFi の場合は利用者相互の取引ですから、手数料が存在しません。そのため、高速かつ低コストで利用できるのが大きな魅力です。

・地理的な制限がなく、世界中で利用できる

これまでの金融システムでは、国境をまたいでの取引では、手間と時間、手数料の負担が大きく、法制度の違いなどからサービスを受けられる地域が制限されがちでした。

また、途上国の中には、現金の管理体制や金融インフラの整備が十分でないことも多く、先進国では一般的であるはずの金融サービスも、受けられない地域があります。

しかし、DeFi であれば、ネットに接続できる環境さえあれば、世界中のどこにいても同じサービスを受けることができるのも大きなメリットです。

・個人情報の提示と本人確認が不要

従来の金融機関では、口座開設にあたって個人情報の確認を求められます。ですが、DeFi には管理者がいませんから、こうした手続きは不要です。手持ちのウォレットを DeFi に接続するだけで、使えるようになります。

また、その暗号資産のウォレットも、メールアドレスの登録とパスワード設定のみで利用可能なものが多いため、プライバシーを侵害されるリスクが低いという特徴を持ちます。

DeFi の注意点

さまざまなメリットを持つ反面、DeFi には注意するべきポイントもいくつかあります。まだ新しいサービスであり、発展途上のものですから、利用にあたっては関連情報に注意しておくことが大切です。

・詐欺などのトラブルが横行している

急成長している分野には多くの初心者ユーザーが集まるため、そこを狙った詐欺行為が横行する傾向があります。 DeFi でも、資金の詐取を目的としたフィッシング詐欺や、プロジェクトそのものが詐欺目的だったという事件が起こっています。

DeFi では管理者がいないため、消費者保護という概念がなく、金融庁の許認可を受けたサービスでもありません。送金先を間違えたり、詐欺サイトにひっかかったりしても、すべては自己責任で対処することになるため注意が必要です。

・暗号資産の暴落に伴う変動損失リスクがある

DeFi は暗号資産を使う金融サービスですから、事前に暗号資産を用意しておく必要があります。暗号資産の価値は常に変動していて、1 日の中でも大きく値が動くことがあります。そのため、暗号資産の暴落によって、大きな損害を受けることもありえます。

・「ガス代」がかかる

ブロックチェーンを使ったサービスでは、資産の移動や取引を行う際、その内容をブロックチェーンに記録する必要があります。その作業の報酬として利用者が負担するのが、「ガス代」と呼ばれる手数料です。

このガス代は、価格が決まっているわけではありません。高速で処理するほど高くなると考えておけば良いでしょう。多くのサービスが提供されているイーサリアム(ETH)では、この処理が混み合い、その中でさらに早く処理しようとするとガス代が高騰していくという問題が起こります。

ときには、1 回の取引で数千円、あるいはそれ以上のガス代が発生することもあります。混雑していない時間帯や時期を狙って処理するといった工夫が必要です。

・多くの DeFi は日本語に非対応

DeFi のサービスは数多く提供されていますが、その多くは英語版です。英語が苦手というユーザーは、Google 翻訳などを駆使しながら操作することになります。ただし、こうしたやり方では、間違った操作をしやすいもの。くれぐれも注意するようにしてください。

また、サービスの名称から検索すると、偽物の詐欺サイトがヒットする可能性もあります。それを避けるには、サービスが運営する公式の X(旧Twitter) などからリンクをたどるのが良いかもしれません。

DeFi の将来性

DeFi が健全に発展し、多くの人々に認知され利用されるためには、何らかの規制は必要です。とはいえ、管理者がいない DeFi に対して従来の枠組みをそのまま当てはめることはできませんし、 DeFi によって国境を越えた取引がすでに行われています。この勢いを活かしつつ、安定した金融サービスにしていくためには、各国間の協力も必要です。

アメリカでは FRB 副議長によって DeFi への規制の在り方が示され、DeFi の将来性に期待しつつも、まだ活動規模が小さい今のうちに規制を確立すべきという見解を示しました。日本政府もすでに Web 3.0 の環境を整備するよう、経済産業省の大臣官房に「Web 3.0 政策推進室」を設置し、DeFi を含めた新たなデジタル環境の整備に動き出しています。こうした動きが機能することで、DeFi は自由度を保ちながら健全に発展することができるはずです。

DeFi で利益を出す方法とは?

DeFi を資産運用に活用する場合、その方法はいくつかあります。それぞれに特徴があり、期待できる年利にもかなりの差がありますから、どのようなものかを十分に調べ、理解してから始めるようにしてください。ここでは、DeFi で利益を出すいくつかの方法について見ていきましょう。

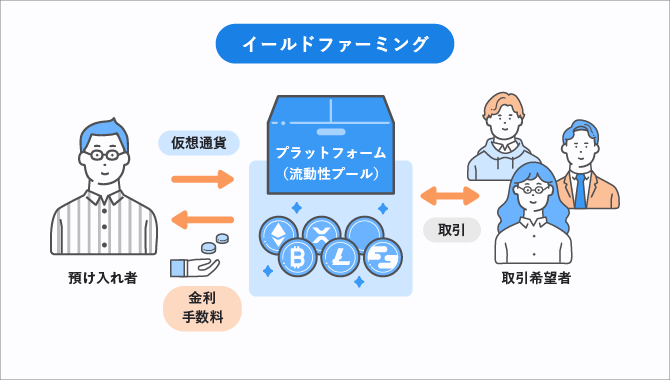

イールドファーミング

イールドファーミングとは、参加者が DeFi サービスに手持ちの暗号資産を預けて流動性を提供することにより、金利や手数料を得る仕組みのことです。元来、DeFi は管理者がいないためにまとまった資産を用意しにくく、大きな取引がしにくい…つまり、「流動性が低い」という欠点がありました。

そこで、 DeFi プラットフォーム上に「プール」を設け、ここに参加者が手持ちの暗号資産を預けるとともに、借り手が支払った手数料の一部を金利として受け取れる仕組みを作りました。多くの参加者から資金を集める銀行の役割を果たしながら、管理者がいないため、より多くの金利を受け取ることができます。

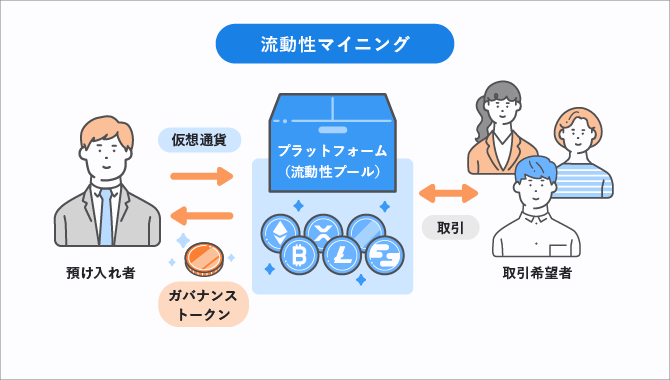

流動性マイニング

流動性マイニングとは、 DeFi を行うために必要な金融アプリケーションである DEX に暗号資産を預け入れると、その額に応じてガバナンストークンというものが発行される仕組みのこと。これは、株券と似たような機能を持ち、DEX の開発会社の運営方針に対する発言権だけでなく、同時に資産価値も持ち合わせています。DEX の評価が高まるとともにその価値も上がり、その後で売却すれば大きな利益を狙うことが可能です。

DEX に対して、流動性を提供することでガバナンストークンを掘り起こすということで、流動性マイニングと呼ばれます。

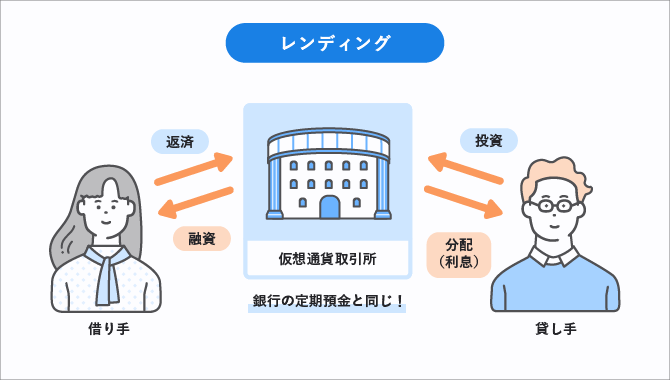

レンディング

レンディングとは、あらかじめ期間を決めて DeFi プラットフォームに資産を預け入れ、満期になると利息とともに返金されるというもので、銀行の定期預金と似た取引です。

なお、レンディングは暗号資産取引所でも扱っていますが、多くの取引所が年利 1 ~ 5 %前後であるのに対して、レンディングに特化したサービスを使えば、それ以上の高利回りが期待できます。

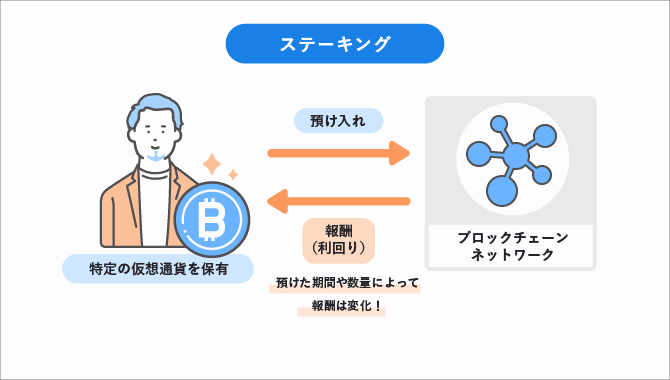

ステーキング

ステーキングとは、特定の暗号資産を一定量以上預け入れ、ブロックチェーンに参加することで、報酬を得る仕組みのこと。どれほどの量の暗号資産をどれほど長く保有したかによって、報酬の多寡が変わってきます。

資産を動かすことなく運用できる方法ですが、ロック期間が設けられている場合、一定期間は預け入れた暗号資産が移動できないのが特徴。この間に価格の暴落があると、元本を大きく割ってしまう可能性もあります。短期的な収益よりも、長期にわたるプラスを目指す方法といえます。

DeFi を始めるために知っておきたい代表的な DEX

DeFi を始めるには、DEX を利用することになります。DEX は暗号資産取引所のように、金融管理サービスを提供するものではなく、DeFi ネットワークにユーザーをつなげるための金融アプリケーションです。

DEX には下記のようにそれぞれに特徴がありますが、ほとんどが日本語非対応なので、Google 翻訳を利用するなどして、操作に間違いがないようにしてください。

・Uniswap

「Uniswap(ユニスワップ)」は 2018 年にサービスを開始した DEX で、最初期の DeFi アプリケーションのひとつです。 24 時間あたりの取引高は 2022 年 9 月時点で、数ある DEX の中でもトップであり、最もポピュラーな DEX といえます。

開発は企業によって行われていますが、参加者それぞれが協力して事業を進めていく DAO(分散型自律組織)の一面も持ち、コミュニティでの投票によって意志決定が図られています。

また、「Uniswap」では 1500 種類以上の多くの暗号資産が取引できるのも大きな特徴です。マイナーな暗号資産の取引をしてみたいという方におすすめの DEX といえます。

・Aave

「Aave(アーベ)」は、30 種類以上の暗号資産に対応しているレンディングプラットフォームです。預け入れた通貨の額に応じて利息を得るレンディングのほか、担保なしで暗号資産を借り入れられるフラッシュローン、預け入れた通貨の利息を受け取るとともに貸し出しを行い、その利息も得られる信用委任など、ユニークな機能が装備されています。

「Aave」が展開するレンディングサービスは、比較的リスクが低い運用方法であると評価されているため、初心者も安心、といえるかもしれません。

・yearn.finance

「yearn.finance(ヤーン・ファイナンス)」は、レンディングによる暗号資産の運用の際に、最適なものを自動的に検索・投資してくれるサービスです。

暗号資産のレンディングサービスはすでに数多く存在し、その中から有利なものを手作業で選び出すことが難しくなっています。その作業負荷を軽減してくれるのが、この「yearn.finance」です。

「yearn.finance」のネイティブトークンである「YFI」は、2021 年 5 月に一時的ではあるものの価格が急激に高騰したことがあり、世界的な注目を浴びました。利回りの高い取引を期待したい方なら今後も注目しておきたい DEX のひとつだといえるでしょう。

・Stargate Finance

暗号資産スターゲートを発行する「Stargate Finance(スターゲート・ファイナンス)」は、クロスチェーンに対応しているのが特徴。暗号資産の多くはブロックチェーンそのものの互換性を持ちません。そのため、異なる通貨間で直接の送金はできなくなっています。しかし、クロスチェーンであれば、異なるチェーン間での通貨の移動が可能に。2022 年 9 月の時点では、イーサリアム(ETH)をはじめとする 7 つの通貨に対応しています。

「Stargate Finance」は 2022 年 3 月に始まったばかりのプロジェクトですが、すでに多くの投資家やトレーダーが投資を宣言。新興の DEX にチャレンジしたい方にぴったりです。

・Instadapp

「Instadapp(インスタダップ)」は少々変わったサービスで、これまでにご紹介した複数の DEX を、 1 つのインターフェース上でまとめて利用できるものです。取引の内容やそのときの状況によって、利用する DEX を換えたいときに便利ですし、複数のステップを踏まねばならない作業をまとめて実行できるといった便利な機能も。作業の効率化やネットワーク手数料の軽減にも役立ちます。いろいろなDEXを一括で管理し、効率的に取引をしたい方におすすめです。

DeFi の始め方

DeFi では日本円をそのまま使うことができないので、まずは暗号資産取引所に口座を開き、暗号資産を購入しなくてはなりません。

ここでは「bitFlyer」を例に、DeFi を利用するまでの大まかな流れをご紹介しましょう。

1. bitFlyer をはじめとする暗号資産取引所に登録する

取引所に口座を開設します。口座開設の具体的な方法は取引所によって少しずつ異なりますから、説明に従って操作してください。

本人確認や銀行口座の確認が完了するまで、少々時間がかかる場合があります。

2. 希望の暗号資産を購入する

取引所の口座に日本円を入金し、好みの暗号資産を購入します。慣れるまでは無理をせず、余剰資金を使うことをおすすめします。DeFi の多くが基盤としているイーサリアム(ETH)なら、使い勝手が良いでしょう。

3. ウォレットを準備する

ウォレットは各種ありますが、イーサリアム(ETH)系の DeFi を使うなら、「MetaMask(メタマスク)」がおすすめです。また、「MetaMask」と「bitFlyer」を接続しておけば、ウォレットから直接送金ができます。

「MetaMask」について詳しくは下記の記事をご覧ください。

MetaMask(メタマスク)とは? 暗号資産を保管するウォレットを解説

4. 利用したい DeFi と接続する

DEX など、利用する DeFi サービスにウォレットを接続し、取引を始めます。

DeFi を始めるなら、まずは bitFlyer で口座開設を

DeFi はまだ新しい金融サービスであり、それだけに将来性が期待できます。少し難しいところもありますが、まずは基礎的な知識を身につけ、実際に取引をしてみるのがおすすめです。

まずは bitFlyer に口座を開き、暗号資産を手にするところから始めてみてはいかがでしょうか。

注意事項(よくお読みください)

暗号資産は法定通貨ではありません。特定の者によりその価値を保証されているものではありません。

販売所取引は、実質的に手数料を含んだ購入・売却価格をお客様に提示しております。そのため、暗号資産の売付けの価格と買付けの価格とに差が発生します。

暗号資産交換取引及び暗号資産関連店頭デリバティブ取引(以下、併せて「暗号資産関連取引」といいます。)をご利用に際してお支払いただく手数料、その他費用、計算方法等は「手数料一覧」に定める通りです。

暗号資産関連店頭デリバティブ取引を行うには、証拠金の差し入れが必要です。

証拠金についての詳細は「bitFlyer Crypto CFD とは?」をご覧ください。

暗号資産関連取引は、元本を保証するものでなく、価格変動により損失が生じることがあります。

暗号資産関連取引を開始する場合や継続して行う場合には、「契約締結前交付書面」等をご確認いただき、取引の仕組みやリスクについて十分にご理解いただき、お客様の資力、取引経験及び取引目的に照らして適切であると判断する場合にのみ、自己の責任においてお取引いただくようお願いいたします。

暗号資産関連店頭デリバティブ取引は、取引金額がその取引についてお客様が預入れる証拠金の額と比して大きいため、その損失の額が預入証拠金の額を上回ることがあります。

電子認証に用いられる秘密鍵もしくはパスワードを失った場合、保有する暗号資産に一切アクセスできなくなり、その価値を失う可能性があります。また、これらが第三者に悪用された場合、お客様に損失が生じる可能性があります。

暗号資産は、代価の弁済のために不特定の者に対して使用することができ、また不特定の者を相手方として購入および売却を行うことができます。なお、代価の弁済を受ける者の同意がある場合に限り代価の弁済に使用することができます。

当社の業務や財産状況が悪化した場合には、お客様が損失を被る可能性があります。

なお、当社においては、お客様の資産を当社の資産とは分別して管理しております。

Apple、Appleのロゴは、米国およびその他の国で登録されたApple Inc.の商標です。App Storeは、米国およびその他の国で登録されたApple Inc.のサービスマークです。iOSは米国その他の国々におけるCiscoの商標または登録商標であり、ライセンス許諾を受けて使用されています。

Google Play および Google Play ロゴは、Google LLC の商標です。

株式会社 bitFlyer

暗号資産交換業 関東財務局長 第 00003 号

金融商品取引業 関東財務局長(金商)第 3294 号

加入協会:一般社団法人 日本暗号資産等取引業協会